(原标题:高盛“超配”中国背后:经济增长新动能与“共同富裕50股”)

2022年农历新年将至,以高盛为代表的多家机构和投资者,用多份研报以及实打实的重金押注,看多中国市场。

一年一度的宏观经济预测报告中,高盛宏观经济研究团队,对亚太地区和区域内各经济体2022年宏观经济的相关十大问题作出解答和判断。

高盛指出,在去年遭遇“重锤”的房地产行业仅对中国总体GDP增速造成小幅拖累。房地产行业之外,一股强劲的洋流正在积蓄,新形势下,中国经济的增长动能已经出现调整。

曾经的两大主力,“出口”和“房地产”,动能边际趋缓;与此同期,消费、基建投资、制造业等取而代之,投资支撑力度增强。

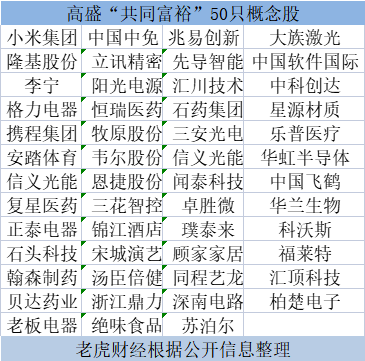

基于对中国市场的“超配”评级,高盛将视线具体放在汽车、耐用品、传媒、零售和半导体5大行业。在“共同富裕”的框架下,高盛还围绕消费、科技、新能源及国企改革4大领域,组建了50只共同富裕概念股。

颇有意思的是,高盛提出要在“失宠”的中国互联网行业寻找增长机会。进入2022年,一众国际投行开始唱多中概股,高盛更是在去年三季度大手笔砸入真金白银,抄底做多中概股。政策趋缓叠加估值低位,中国互联网板块近日出现反弹迹象。

事实上,中国市场估值整体处于价值洼地。鉴于此,多家外资机构释放乐观“看涨”信号,高盛便预测中国2022年有望迎来估值修复或扩张。

低估值下的“超配”判断

2021年11月下旬,高盛发布一份名为《2022年市场展望:“不适”的上行空间;离岸市场重回超配》报告。这份37页的研报,集中体现了高盛“唱多”中国市场。

研报第二页,高盛对中国离岸股市和A股的超配,特意标红。

来源:研报

对A股维持超配判断外,这份研报还对中国离岸股市评级,由原先的标配重新调整为超配。2021年7月,高盛曾把中国离岸股市降至标配。

股市表现主要由两条腿支撑,一个是盈利增长,另一个是估值扩张。在高盛看来,中国市场正处在价值洼地。

高盛预测中国2022年利润增长将放缓至7%,而普遍预测为14%。而尽管盈利增速或将放缓,但“另一条腿”估值扩张将起到关键作用。

中国市场估值正处于近5年市盈率区间的历史低位,为12.7倍。较全球股市的折价程度高达30%~40%,接近历史高点,和全球股市相比折价程度最深。

过去一年,亚洲股市下跌,而全球股市创新高。亚洲股票的估值比全球股票低45%。其中,中国股市的表现落后于美国49%。

2021年全年,上证指数、深成指数、创业板指数、科创50指数分别累计上涨4.8%、2.67%、12.02%,以及0.37%。而对比鲜明的是,美国、法国、意大利等多国主要股指涨幅均超20%。A股市场表现在全球主要股市中相对落后。

A股之外,港股也在2021年遭遇盈利和估值的双杀,全年行情惨淡,港股估值低于历史均值水平。

随着政策放松、监管透明,高盛认为中国市场估值将会在2022年进一步扩大和放松。2022年离岸中国股市与A股将分别迎来16%、13%的投资回报。截至2022年底,高盛认为MSCI中国指数将达到105,也就意味着从研报发布日开始,这一指数将会有16%的潜在涨幅。

同时,高盛预计明年将会有750亿美元北向资金流入A股。

增长放缓但更宽松的政策环境会促进“增长溢价”扩张。高盛预测中国将可能是2022年为数不多的货币政策周期不处于收紧状态的市场,并且在“二十大”前相对维稳的政策有望支撑中国股市。

值得注意的是,高盛将房地产市场放缓视为中国盈利预测主要面临的危险因素。对2022年的核心展望中,高盛也指出房地产市场已经构成中国GDP增速的显著阻力。

加之此前互联网监管趋严,导致相关公司股票下跌。为应对气候问题,中国还实施了限电控产措施。基于以上,中国经济放缓的速度快于预期。

但高盛亦指出,中国经济的增长动能将于2021年四季度开始改善。

高盛的“共同富裕”50股

1月10日的对外回答中,高盛预计中国的宽松政策将集中在信贷和财政措施方面,发挥纾困作用,但不会完全消化房地产市场的低迷。

与此同时,高盛指出中国或将保持“清零”策略,入境限制措施保持基本不变有可能至2023年春季。

在房地产和出口对经济增长的支撑作用明显减弱和新监管常态下,消费、制造业升级、绿色能源以及国企改革将成为结构性趋势,这一趋势或将重塑A股的超额收益。

在投资标的上,高盛首先主张寻找通往“富裕”的“共同”路径。

在“共同富裕”的框架下,高盛2021年10月便构建了一套50只股票的投资组合,标的股票主要来自A股和港股。高盛认为政策将为这些企业带来机遇。

这些“共同富裕”概念股主要属于硬件、半导体、家电、医药、传媒等领域。

在这一投资组合中,权重比例最高的是小米、隆基股份、中国中免、立讯精密、李宁、格力电器、阳光电源、恒瑞医药这8家公司,权重均为5%,而剩余公司的权重介于0.5%-4.6%。

高盛的“共同富裕”概念股总市值为1万亿美元,平均研发支出为8%,预计未来两年利润复合年增长率为27%。

回溯测试表明,该投资组合已不受监管风险的影响,与房地产市场的联系有限,并且对宏观政策宽松很敏感。 截至去年10月底,该组合年内下跌3%,而MSCI中国指数年内下跌11%。

在上述投资组合中,格力电器身处逆势,高盛却大笔买入。

去年二季度,格力电器的股价单边下行。5月26日信息披露,高盛高华增持格力电器1124.51万股。而此前一季度,高盛高华已经增持了1333.65万股。5月26日,格力电器收盘价52.8元/股,而格力电器股价如今已经跌至40元/股附近。若高盛高华还继续持有,这部分持股已经浮亏近25%。

2021年10月,高盛高华由中外合资变更为由高盛全资控股,成为一家外资独资券商。

对于高盛而言,加码中国一直是笔长线的生意。而这笔生意除了券商或投行这一路标外,还有资管业务。2021年5月,高盛宣布与工商银行组建合资理财公司。

重金抄底中概股

在具体选股方面,高盛的第2个策略是在一度“失宠”的互联网行业寻找机会。

在多种不利因素下,互联网行业在2021年褪去了高增长、高份额、高利润率的光环。

而对于上市互联网公司而言,尤其是2021年中概股,叙事逻辑发生巨变。监管、抛售、暴跌、退市等风暴接连袭来。

剔除当年上市的,在美国上市的中概股2021年总市值累计缩水超8153亿美元,约合人民币5.2万亿元。其中,仅阿里巴巴、拼多多总市值蒸发便分别高达3200亿美元、1470亿美元。

2021年,约80%的中概股全年录得下跌。其中,年跌幅超80%的股票超过40只,跌幅超40%的超过150只。与此同时,对标中概股的中概互联LOF跌去近50%,中概互联网ETF从高点下跌近70%。

这一年,港股新经济互联网巨头也遭遇重创。香港恒生科技指数跌幅达32.7%,30只成份股的总市值累计蒸发超5.4万亿港元。仅腾讯总市值便累计蒸发1.02万亿港元,美团、小米市值蒸发超3500亿港元。

面对跌至谷底的中概股,高盛上调了对中概股评级,理由是中国监管放松的预期,且中国的科技互联网巨头在经历大幅回调后,估值水平比美国同行低了27%。

早在此前,高盛已经掏出真金白银进行抄底、布局,中概股已经是高盛美股投资的重要部分。

13F报告显示,截至去年三季度末,高盛对中概股的合计持仓市值118亿美元,折合人民币的规模接近755亿元。

期间,高盛大手笔增持多只中概股,对新东方增持2837万股,增幅352%;好未来增持2138万股,增幅738%;阿里巴巴的增持1447万股,增幅57%,已位列其第七大重仓股。其中,对阿里巴巴的增持在二季度、三季度保持增长,总持仓市值在去年9月30日达到了71.03亿美元,占到高盛总持仓池的1.48%。

高盛之外,查理·芒格在去年第一、三、四季度不断抄底阿里巴巴,投资意向之坚决可见一斑。

从后续的股价表现来看,高盛抄底的中概股仍处于浮亏、被套的状态。

值得一提的是,在美始终承压的中概股选择回归A股或者港股,或双重上市,或二次上市。以阿里巴巴、京东、百度、小米、微博、网易、哔哩哔哩为代表的中国互联网企业,纷纷转战港股。

普遍认为,2022年中概股回归将持续活跃,届时中国市场的吸引力将再度升级。

综合多份研报和重金押注,以高盛为代表的多家机构和投资者,看多中国市场,也期盼中国市场的触底崛起。

本文网址:http://www.yqlinks.cn/luyixian/2263581.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。